Несмотря на огромный потенциал биржевых инструментов, в нашей стране мало компаний, которые выпустили облигации либо акции: на 1 января прошлого года 385 компаний выпустили облигации и 205 акций. При этом только у немногих есть и то, и другое. «Вместе с тем около 30 тысяч российских компаний имеют возможность выйти на рынок облигаций по базовым требованиям, и 3 тысячи компаний могут выйти на рынок акций», — рассказала на конференции «Агроинвестор: PRO животноводство и комбикорма» Мария Романцова, управляющий директор по долговым рынкам капитала компании «Финам». Она также отметила, что очень мало компаний в сельском хозяйстве размещают ценные бумаги на рынке капитала, хотя агросектор интересен физическим лицам. «Все понимают, что у этой отрасли огромный потенциал и готовы в нее инвестировать», — считает она.

Выпуск облигаций позволяет компаниям привлечь финансирование без залога и поручительства, а также получить доступ к новому источнику финансирования, подчеркнула Романцова. Кроме того, это может быть первый шаг к IPO и расширению круга инвесторов. «Сначала компании могут выпустить облигации, затем плавно перейти к выпуску акций. Это помогает наладить работу с инвесторами», — пояснила Романцова.

По данным «Финам», компании малого и среднего бизнеса могут получить до 200 млн руб. на два года под 18% годовых через облигации. «Это может показаться высокой ставкой, но при этом существуют субсидии при выходе на рынок капитала», — рассказала Романцова. Если компания более крупная и планирует привлечь 3 млрд руб. через выпуск облигаций, то она может получить финансирование по более низкой ставке, меньшей ключевой ставки ЦБ, плюс купон, также на два года. Если компания нуждается в средствах около 10 млрд руб. или более, то финансирование может быть привлечено на длительный срок, например, на 3,5 года и дольше. «В этом случае рекомендуется использовать плавающую ставку, привязанную к ключевой ставке», — отметила Романцова.

По ее словам, сегодня биржа значительно упростила требования для выхода на нее. Раньше процесс занимал до двух лет и требовал проведения множества процедур, подготовки компании, а теперь выход на Московскую биржу занимает всего три-пять месяцев. Привлечение капитала через публичные заимствования станет преимуществом при работе с Китаем, считает эксперт. «Ведь если в Китае узнают, что ваши средства, привлеченные для сотрудничества, получены в санкционных банках, то это затруднит вашу работу или даже приведет к ее прекращению. Облигации могут привлечь финансирование, которое не является санкционным», — пояснила Романцова.

Объем экспорта в Китай активно растет, но есть и другие интересные для России направления в международной торговле. Эксперт упомянула страны Ближнего Востока и Африки. «Есть запросы на танкеры река-море в Иран и Египет для поставки зерновых», — добавила она. Компании, заключающие такие сделки, также выходят на рынки капитала для привлечения средств путем выпуска облигаций. Высокая ключевая ставка стимулирует развитие этого рынка, особенно учитывая сокращение льготных программ кредитования. «Ключевая ставка будет падать медленными темпами. В конце года ожидается снижение до 13,5-14%. То есть банковские кредиты останутся достаточно дорогими», — прогнозирует эксперт. Это все приводит к растущей популярности и востребованности альтернативных источников финансирования, заключила Романцова.

Больше новостей АПК — в нашем Telegram-канале. Подписывайтесь!

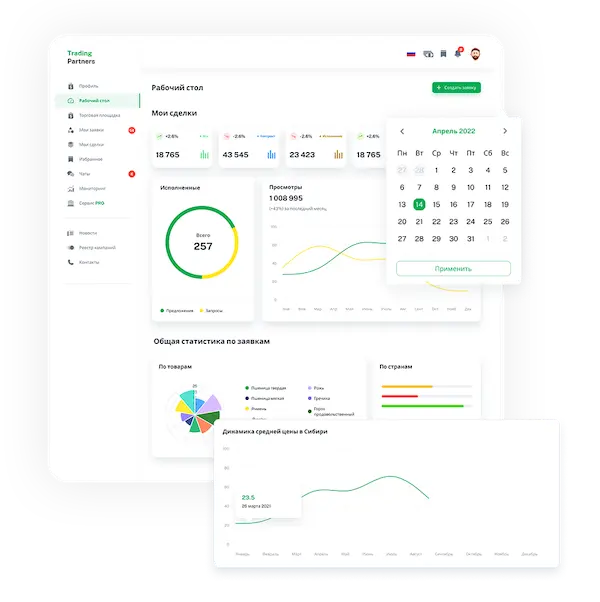

Торговая площадка

Торговая площадка

Мониторинг

Мониторинг  Экспресс заявки

Экспресс заявки

Fork Work

Fork Work

Сервис

Сервис  Новости

Новости  Справочник

Справочник